RPI: Бурить не числом, а умением

Для рынка бурения в РФ 2014 год стал эпохальным с точки зрения качественного изменения ситуации на отечественном буровом рынке.

Во-первых, еще не так давно звучавшие прогнозы о том, что сегмент открытого бурового рынка будет быстро увеличиваться, не сбылись. Наоборот, начиная с весны 2014 года «Роснефть» нарастила портфель буровых активов, уменьшив таким образом долю свободного рынка.

Во-вторых, в 2014 году восходящий тренд увеличения суммарного объема бурения сменился падением проходки по сравнению с предыдущим годом.

В-третьих, на Россию были наложены секторальные санкции, которые напрямую направлены на сдерживание динамики объемов добычи углеводородов и приостановку реализации перспективных добычных проектов.

Данные события коренным образом отличают текущую ситуацию от тенденций 10 последних лет и формируют новые реалии рынка бурения на ближайшие несколько лет.

Бурение составляет практически 30% от объема нефтесервисного рынка России и является основным драйвером для многих других сегментов (таких как ГРП, измерения в процессе бурения, цементирование и т.д.). Изменение вектора развития бурового рынка окажет существенное влияние на все смежные сегменты. Развитие горизонтального бурения, санкции, снижение инвестиционной активности, низкие цены на нефть – все факторы, к которым предстоит приспосабливаться как российским нефтяным компаниям, так и буровым подрядчикам.

Санкции, с которыми нам жить

В течение лета 2014 года на Россию США, Евросоюзом и Канадой и Японией были наложены секторальные санкции. Они заключаются в усложнении финансирования российских компаний, ограничении деятельности иностранных добывающих и нефтесервисных компаний и запретов на ввоз передового технологического оборудования. Санкции вводились в несколько этапов с последовательным ужесточением и не исключено, что санкционное давление на Российскую Федерацию по крайней мере в ближайшие годы будет продолжать нарастать.

В список запрещенного США к ввозу в Россию оборудования входят:

» Буровые установки;

» Детали для горизонтального бурения;

» Буровое оборудование и оборудование для заканчивания скважин;

» Морское оборудование для работы в условиях Арктики;

» И т.д.

В результате наложения санкций в сочетании с резким падением мировых цен на российским добывающим компаниям уже в ближайшие годы могут стать недоступны наиболее прогрессивные технологии интенсификации добычи, резко осложнится процесс освоения шельфовых месторождений, встанет на повестку дня проблема снабжения запасными частями уже закупленного западного оборудования. В то же время высокотехнологичные иностранные буровые компании, оставшиеся на российском рынке, будут вынуждены, в соответствии с санкциями, оказывать услуги только с помощью уже ввезенного в страну оборудования, отказавшись от дальнейшего импорта техники и участия в наиболее заманчивых проектах, в частности на офшоре.

Если смотреть в общем на рынок, то до 2017 года санкции на эксплуатационное бурение оказывать влияние не будут. Если в 2017 году зарубежные фирмы по тем или иным причинам решат покинуть российский рынок, то за этим последует стремительное падение в 2018 году и постепенное восстановление вплоть до 2020 года (примерно до 20 млн метров), которое продолжится и далее.

Бурить редко, да метко

2014-й год стал вторым после 2009-го за последнее десятилетие, в котором объемы бурения снизились. Так до начала экономического кризиса 2008-2009 годов, в течение 2002-2008 годов, суммарный годовой объем эксплуатационного бурения в стране вырос на 75%. Особенно большие годовые темпы увеличения общероссийского объема бурения наблюдались в 2006 и 2007 годах – они были равны соответственно 25,8% и 19,1%. Динамичное увеличение эксплуатационного бурения состояла в том, что в течение 2002-2013 годов для российских нефтегазовых компаний именно оно оставалось одним из наиболее эффективных способов повышения объема нефтедобычи.

Падение проходки в 2014 году составило 4,1% по сравнению с 2013. Этот процесс начался уже в первой половине 2014 года, то есть еще до введения секторальных западных санкций и падения мировых цен на нефть. Основным фактором, повлиявшим на падение объемов бурения, стало резкое наращивание объемов проходки в более эффективном горизонтальном бурении, которое позволяет получать дебиты в 3-8 раз большие по сравнению с обычными наклонно-направленными скважинами. Это привело к тому, что для достижения заданного объема добычи компаниям нужно бурить меньшее число эксплуатационных скважин. Во второй половине 2014 году к этому фактору добавилось снижение инвестиционной активности добывающих компаний- заказчиков в основном из-за быстрого снижения мировых цен на нефть и введения секторальных санкций в финансовой сфере.

В 2014 году на горизонтальное бурение пришлось уже практически 30% от всего объема проходки, причем, что еще в 2012 году его доля была меньше 20% (см. график). Данная тенденция имеет громадное значение для всей нефтесервисной отрасли РФ, так как горизонтальное бурение в силу своей сложности задает планку технологических и управленческих решений многим другим сегментам рынка (например, рынку ГРП, каротажа или рынку сопровождения буровых работ).

В перспективе ближайших нескольких лет прирост объема проходки в горизонтальном бурении может продлиться вплоть до 2017 года, когда планируется почти одновременно вводить новые крупные месторождения в Западной и Восточной Сибири. Затем в 2018 году, в случае прекращения сотрудничества с иностранными производителями оборудования будет, скорее всего, наблюдаться падение величины горизонтального бурения примерно на 7,8%. В 2019-2020 годах, вероятно, произойдет стабилизация объемов проходки в горизонтальном бурении как в результате усиленного внимания в сфере инвестиций к этому технологическому методу, так и внедрения импортозамещающих оборудованию и расходных материалов.

Расстановка сил

Рынок бурения в России в разрезе подрядчиков отличается присутствием на нем нескольких доминирующих компаний – 67% от всего объема суммарной проходки выполнили три компании:

» EDC (30% от всего объема проходки по стране в 2014 году);

» «Сургутнефтегаз» (буровые подразделения ВИНК, 21%);

» Буровые дочерние предприятие «Роснефти» (16%).

Причем, начиная с весны 2014 года «Роснефть» приступила к наращиванию своих нефтесервисных активов путем покупки буровых и ремонтных подразделений Weatherford, а также «Оренбургской буровой компании», существенно увеличив таким образом объем закрытого от конкуренции сегмента рынка. Кроме этого, уже в начале 2015 года появилась информация о том, что крупнейшая международная нефтесервисная компания Schlumberger намерена купить крупнейшего в России независимого бурового подрядчика Eurasia Drilling Company (EDC).

Еще одно бывшее дочернее предприятие ВИНК — «Башнефть-Бурение» — в 2013 году было выведено из состава ОАО «Башнефть» и включена в новый нефтесервисный холдинг «Башнефть-Сервисные Активы». В 2014 году этот холдинг стал принадлежать АФК «Система», а летом того же года прошел его ребрендинг. Он получил название «Таргин», а бывшая

«Башнефть-Бурение» получило наименование «Таргин Бурение». В настоящее время холдинг «Таргин» не входит в «Башнефть», АФК «Система» продолжает оставаться его главным акционером.

Помимо закрытой части рынка в России продолжает существовать кэптивный рынок, к которому можно отнести, помимо EDC, отчасти «Таргин», который продолжает выполнять подавляющую часть контрактов «Башнефти», хотя и работает на другие сторонние компании.

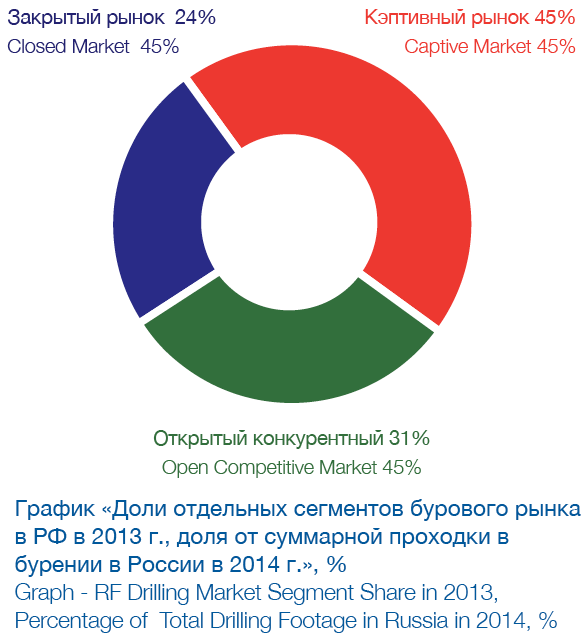

Мы считаем, что с учетом приведенных выше положений, закрытый рынок к концу 2014 году стал составлять около 24% от всего рынка бурения, еще 45% рынка – представляет собой кэптивный рынок.

Таким образом, можно заключить, что предположения образца 2013 года о том, что доля закрытого рынка в общем объеме проходке будет, скорее всего, сокращаться, в 2014 году не оправдались.

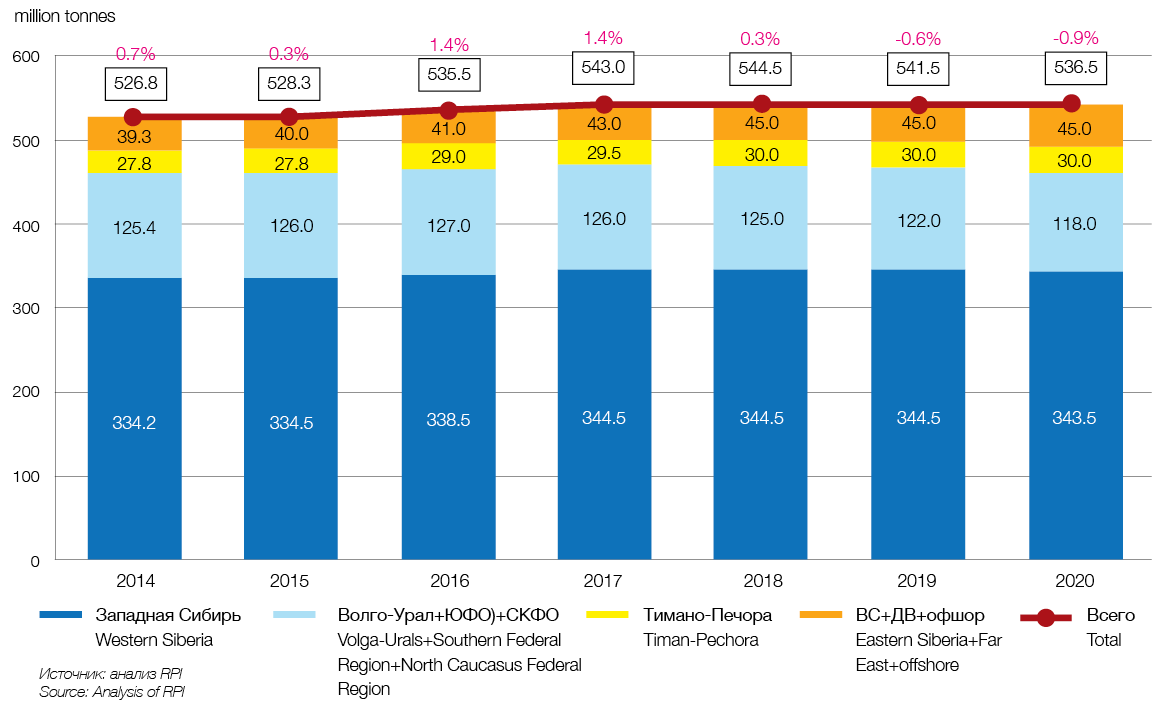

Следуя данному прогнозу, в 2018 году Россия в целом выйдет на пик годового объема добычи нефти и конденстата примерно в 545 млн т в год, за ним последует постепенное снижение ввиду истощения уже введенных месторождений и задержки ввода в разработку новых месторождений.

Основным нефтедобывающим регионом России останется Западная Сибирь (состав этого региона – см. выше). Рост объема добычи в Западной Сибири в 2017-2019 годах может быть вызван вводом в разработку следующих крупных месторождений:

» Сузунского;

» Тагульского;

» Русско-Реченского;

» Русского;

» группы Мессояхских месторождений в Большехетской впадине.

Рост добычи в Восточной Сибири, на Дальнем Востоке и на офшоре примерно до 45 млн т в год будет предопределен вводом в разработку следующих месторождений:

» Чаяндинского (нефтяные оторочки);

» месторождений в Юрубчено-Тохомской зоне (Эвенкия);

» месторождений Иркутской нефтяной компании, расположенных в частности в пределах Потаповского, Северо-Могдинского, Большетирского и Западно-Ярактинского лицензионных участков;

» Санарского и им. Н.Лисовского в Иркутской области;

» месторождений, расположенных севернее Талаканского месторождения (Якутия);

» Приразломного (Печорское море);

» им. Ю.Филановского (российский сектор Каспийского моря).

После 2018 года начнется снижение годовых объемов общероссийской добычи нефти и конденсата. Его причинами станут:

» Низкие темпы освоения морских месторождений и Баженовской свиты;

» Отсутствие новых крупных перспективных разведанных месторождений;

» Истощение старых месторождений;

» Уменьшающаяся эффективность операций ПНП и ИД на старых месторождениях.

Горизонтальное бурение как метод интенсификации добычи был известен российским отраслевым специалистам еще в 90-х годах прошлого века. Однако к началу 2000-х годов интерес к нему уменьшился в силе недостаточного развития методов сопровождения горизонтального бурения, например, операций MWD/LWD.

Новый всплеск интерес к горизонтальному бурению пришелся примерно на 2004-2005 годы. В этот период времени начали внедряться передовые технологии бурового сервиса, вследствие чего были преодолены барьеры на пути применения горизонтального бурения.

В течение 2010-2011 годов темпы годового роста общероссийского объема горизонтального бурения выросли на 29% — в 2010 году и на 25% — в 2011 году (по сравнению с предыдущим годом). В 2012 году годовой прирост объемов горизонтального бурения составил 21%, а в 2013 году он превысил 60%, в абсолютном значении достигнув уровня в 4,3 млн м.

В 2014 году прирост объема проходки в горизонтальном бурении оказался в противовес общему негативному тренду положительным – он составил 33%.